Será mesmo que vale a pena investir num PPR (Plano Poupança Reforma)? Conhece ao detalhe esta “armadilha” das finanças pessoais e toma a tua decisão. A verdade sobre os PPR que deves ter em conta!

Com a inflação divulgada nos cerca 9% – mas a inflação real muito acima, aumentou o pânico entre os portugueses para rentabilizar rápido as poupanças, não só para conseguir fazer face aos aumentos absurdos dos preços que aconteceram nestes últimos meses, mas também para fazer as poupanças crescer a longo prazo. Há muito tempo que os Depósitos a Prazo a 0,1% não são a solução, mas com os danos colaterais da 👾 pandemia de coronavírus a aparecer agora, os Certificados de Aforro também não são a salvação, apesar de estarem mais atrativos. Por essa razão, muitas pessoas estão a procurar por alternativas.

Chegamos à era em que o dinheiro perde valor rápido. Voa 💸!

Cada vez mais se ouve falar nos PPR – Plano Poupança Reforma. Mas, será mesmo que vale a pena investir dinheiro num PPR? Será que conseguem obter um retorno igual ou superior à inflação ou não são apenas mais uma armadilha para as tuas finanças pessoais? O futuro é incerto, assim como a reforma que vais receber, mas existem coisas que podes controlar e tens de saber agora. Ninguém conta isto.

DISCLAIMER: Este artigo é puramente informativo e para fins educacionais. As informações fornecidas aqui não podem ser consideradas como aconselhamento financeiro ou recomendação de compra / venda.

Investir em ações envolve riscos, incluindo a possibilidade de perda de capital parcial ou total. Os resultados passados não são garantia de retornos futuros.

Este artigo pode conter links de afiliados ou conteúdo patrocinado, que ajudam a manter o blog. Nunca invistas baseado na opinião de outras pessoas. Antes de investir, faz a tua própria pesquisa!

Porque Razão os PPR são a “Armadilha” da Liberdade Financeira

Muitas pessoas pensam que os PPRs são a solução para ter mais dinheiro para a reforma, mas não poderiam estar mais do que enganadas. Aliás, é um produto financeiro questionável se compararmos com as ações e ETFs e na maior parte das vezes, os benefícios fiscais não compensam. Ao longo do artigo vamos ver porquê.

Como ainda existem muitas pessoas novas no mundo dos PPRs, é importante explicar o que é um PPR, os tipos de PPR disponíveis e os benefícios fiscais associados. Depois de vermos isto tudo, vamos passar ao que interessa mesmo, que é mostrar que os PPR são uma armadilha financeira.

Esquece todos os sonhos de liberdade financeira e lê atentamente!

📟 Bem… o que são os PPR?

Os PPR (Plano Poupança Reforma) são basicamente um produto financeiro de longo prazo, que permite juntar dinheiro ao longo dos anos até à idade da reforma, gerando um retorno adicional consoante a performance do PPR escolhido ou PPRs escolhidos. É possível ter vários PPR, para diversificar o risco, mas pode não compensar financeiramente.

Basicamente num PPR, ao longo dos anos o aforrador entrega um determinado montante à sociedade de gestora de fundos de pensões ou à companhia de seguros, que por sua vez investe esse dinheiro para que gere retorno a longo prazo.

É possível fazer um PPR em quase todos os Bancos nacionais ou seguradoras, como o Millenium BCP ou ActivoBank, Santander, Banco BIG, CGD, entre outros bancos. Também é possível investir diretamente através de uma sociedade gestora de fundos, como a Optimize ou a Casa de Investimentos.

Não existe um limite anual no valor em que é possível contribuir para o PPR, no entanto, os benefícios fiscais estão limitados a um máximo de 400 euros, por essa razão, a maior parte dos portugueses opta por contribuir anualmente com 1.500 a 2.000 euros. Pode ser transferido tudo de uma vez ou ao longo do ano. Outra coisa que deves ter em conta, é que existem casos em que existem limites mínimos para subscrever um determinado PPR.

🔋 Que tipos de PPR existem?

Atualmente, existem dois tipos de PPR os fundos e os seguros.

Os fundos PPR são muito semelhantes a fundos de investimento e baseiam-se em unidades de participação, que possuem um determinado valor (divulgado diariamente pela CMVM) e que pode ser consultado online no site onde foi subscrito o PPR ou com o ISIN, podes ver os detalhes no site www.morningstar.pt. Normalmente, a maior parte das gestoras de fundos aplica o dinheiro dos fundos PPR com base na estratégia atribuída ao fundo, que normalmente é de ações ou ações / obrigações, entre outras estratégias.

Os seguros PPR são seguros de capitalização feitos através de companhias de seguro, em que o dinheiro é aplicado num seguro vida ou investido num fundo autónomo com capital garantido e um rendimento quase nulo.

A grande diferença entre ambos é basicamente o risco.

📊 Benefícios Fiscais dos PPR

A única razão porque a maior parte das pessoas investe num PPR, é precisamente porque é uma forma de pagar menos IRS. Atualmente, os PPR permitem deduzir à coleta (na declaração de IRS) 20% do valor aplicado por ano, de acordo com os limites seguintes:

- 400 euros até aos 35 anos de idade, para 2.000 euros

- 350 euros dos 35 aos 50 anos, para 1.750 euros

- 300 euros para mais de 50 anos, para 1.500 euros

Apesar deste desconto no IRS, em muitos casos não compensa, sobretudo porque existe melhores alternativas disponíveis. Antes de subscrever um PPR, deves fazer os cálculos e compreender se vale a pena ou não. Mais abaixo, vou mostrar porque os PPR são uma armadilha financeira e demonstrar como uma simples alternativa, disponível à distância de alguns cliques através da corretora XTB ou DEGIRO é possível criar uma estratégia parecida de poupança, onde tens maior controlo sobre o capital e poderá gerar maiores ganhos com menos comissões.

💰 Quando posso resgatar antecipadamente o PPR?

Para poderes resgatar o dinheiro do PPR, sem sofrer penalizações quando usufruis os benefícios fiscais, tens de estar numa destas condições:

- Ter mais de 60 anos.

- Estar reformado por velhice.

- Estar numa situação de desemprego de longa duração ou ter incapacidade permanente para o trabalho.

- Precisar do dinheiro para pagar prestação do crédito habitação.

- Em caso de doença grave do subscritor do PPR ou de outro membro do agregado familiar.

- Se o subscritor morrer.

Além destas condições e por causa da inflação, a boa notícia é que durante um tempo limitado (de outubro 2022 a dezembro 2023), de acordo com a Lei n.º 19/2022, de 21 de outubro, é possível resgatar o PPR sem qualquer penalização. Para isso, só podes resgatar por mês até o valor do IAS (Indexante de Apoios Sociais). Em 2022, o valor do IAS é de 443,20€ e para 2023 é de 478,70€.

Performance dos PPR vs. S&P500

O índice norte-americano S&P500 é um dos índices acionistas mais importantes e muitas vezes usado para comparar com a performance de outros investimentos, por essa razão, neste artigo vou comparar a performance do S&P500 com a performance dos PPR mais populares em Portugal. Desta forma, vais poder chegar à conclusão se os PPR são uma armadilha financeira ou conseguem bater o retorno do S&P500.

Como existem vários PPR, escolhi os PPR mais populares e que investem tudo ou uma grande parte do seu capital em ações. Normalmente, estes PPR são mais arriscados, mas têm um maior potencial de ganho.

Para este artigo foram escolhidos os seguintes PPR:

- IMGA Investimento PPR (PTYIOFIE0007) disponível no BCP/ActivoBank/Invest/BEST [risco 4]

- Optimize PPR Agressivo (PTOPZEHM0017) disponível na Optimize [risco 5]

- Casa Global Value PPR Founders (PTCUUBHM0004) disponível na Casa de Investimentos [risco 6]

Isto não é uma comparação entre PPRs, nem sobre qual é o melhor PPR, mas sim para que os leitores decidam por si mesmos se vale mesmo a pena depositar o dinheiro num PPR ou investir num ETF do S&P500. Por essa razão, escolhi três PPR com níveis diferentes de risco.

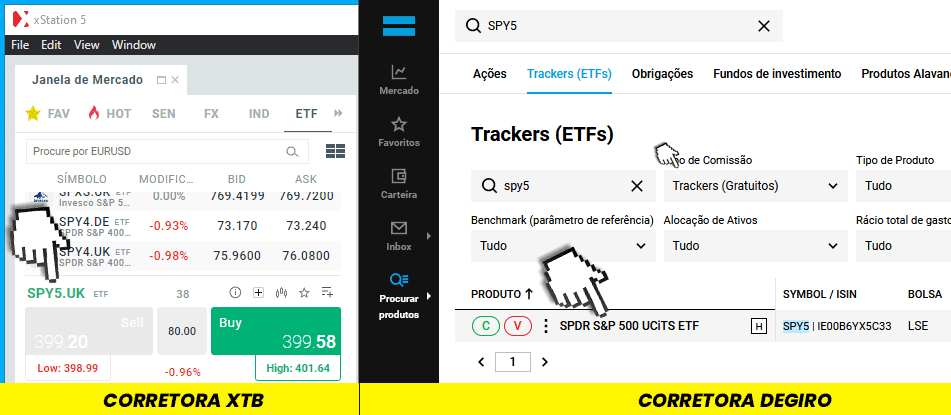

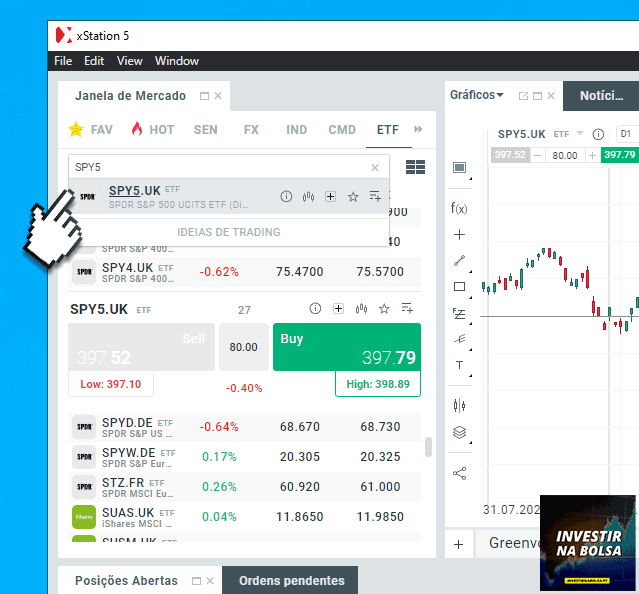

Para tornar o mais realístico possível e acessível a qualquer leitor, vou usar nesta comparação PPR vs S&P500 o ETF SPDR S&P 500 UCiTS ETF (LSE:SPY5) cotado na Bolsa de Valores de Londres (LSE) em Dólares (USD). Está disponível nas corretoras XTB e DEGIRO, por isso, qualquer investidor nacional tem acesso.

Existem dezenas de ETFs do S&P500, mas o SPDR S&P 500 UCiTS ETF (LSE:SPY5) é o que estou a considerar, não só porque pertence a uma gestora com uma grande reputação, mas tem uma comissão de gestão de apenas 0,09% / ano, muito inferior aos +1,20% / ano cobrado pelas gestoras de fundos PPR.

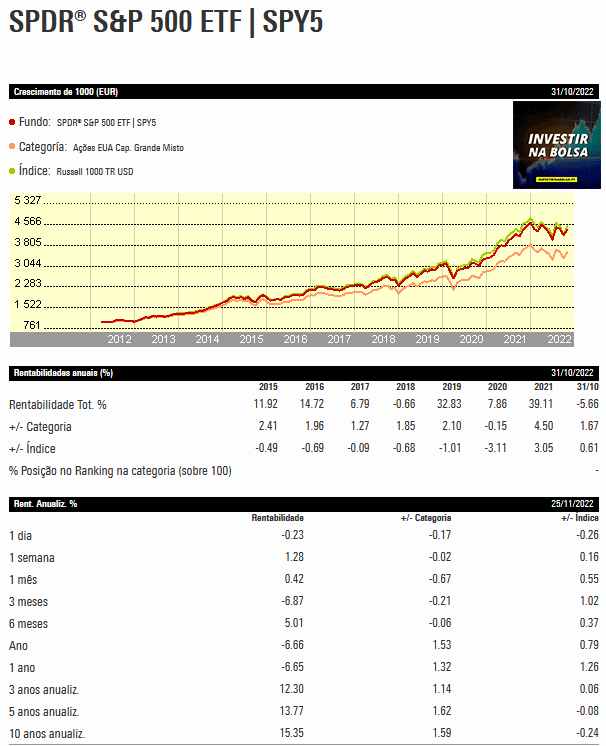

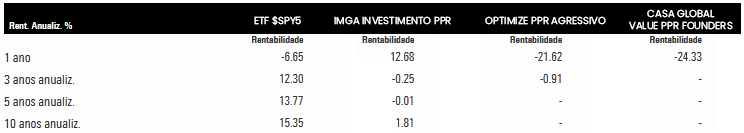

Esta foi a performance do ETF $SPY5 cotado na Bolsa de Valores LSE (London Stock Exchange), segundo o site Morningstar, que vai ser também usado para comparar os PPR mencionados acima:

Agora, é tempo de comparar com os PPR selecionados para que possas chegar à conclusão se os PPR são uma armadilha financeira ou conseguem bater o retorno do S&P500.

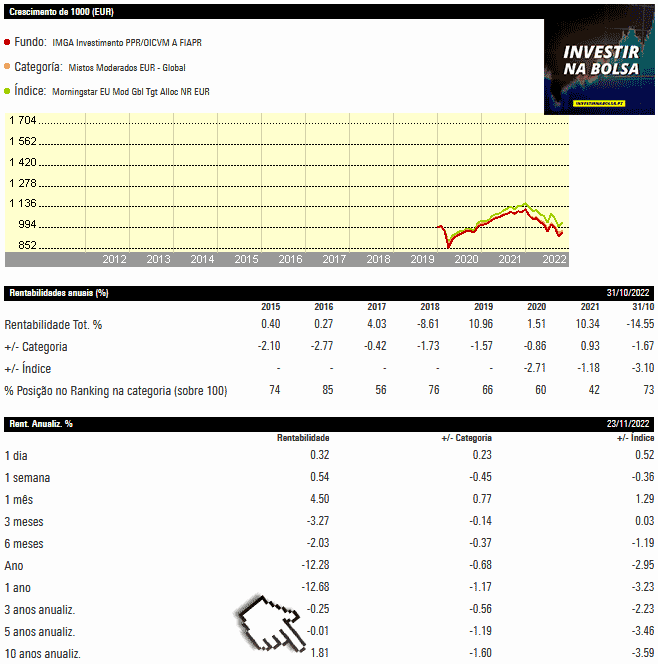

💶 IMGA Investimento PPR (PTYIOFIE0007)

O primeiro PPR que vou comparar é o IMGA Investimento PPR (PTYIOFIE0007) da sociedade gestora de fundos IM Gestão de Ativos (https://www.imga.pt) e que está disponível no Millennium BCP, ActivoBank, Banco Invest, Banco BEST e outros bancos. É um PPR que investe no máximo 55% do património em ações.

Como é possível ver pela imagem acima com a performance nos últimos 10 anos, o IMGA Investimento PPR teve um retorno médio de 1,81% por ano, que apesar de ter tido dois bons anos, com um retorno de 10,96% e 10,34% respetivamente, os ganhos foram eliminados pelas perdas e pelas comissões de gestão anual.

Ao comparar o IMGA Investimento PPR vs $SPY5, é possível verificar que não só o $SPY5 obteve ganhos muito superiores, como nos anos com perdas, as perdas foram menos de metade das perdas do PPR.

Como podes já ter chegado à conclusão, quem investiu neste PPR em vez de comprar o ETF que replica o índice S&P500, tomou uma má decisão. Além dos anos com ganhos fantásticos no PPR que foram praticamente eliminados pelos anos de perdas, a comissão de gestão de 1,44% / ano aplicada ao valor investido, eliminou parte dos ganhos.

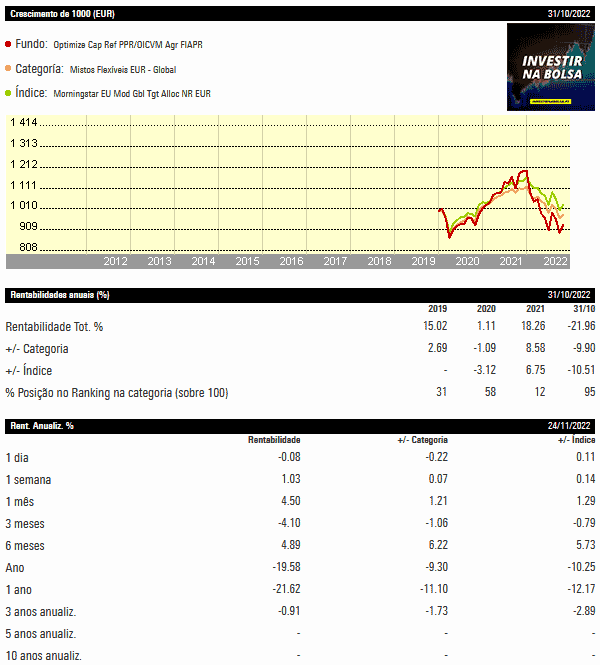

💶 Optimize PPR Agressivo (PTOPZEHM0017)

Um dos PPR que esteve em destaque o ano passado foi o Optimize PPR Agressivo (PTOPZEHM0017), mas será mesmo que é um bom investimento? Estes são os detalhes do Optimize PPR Agressivo disponíveis no Morningstar.

Para ter uma maior perceção do comportamento do fundo PPR, teríamos que ter muitos mais anos, porque menos de 5 anos, é uma amostragem pequena, mas com a informação disponível já dá para ter uma ideia de como se comporta.

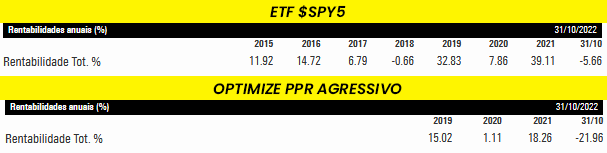

Esta é a comparação da performance do fundo Optimize PPR Agressivo vs. ETF $SPY5.

Ao contrário do PPR anteriormente, o Optimize PPR Agressivo tem obtido ganhos superiores devido à sua estratégia mais agressiva, mas mesmo assim não só não tem sido capaz de bater a performance do ETF $SPY5, como este ano acumula uma perda muito superior e tem uma comissão de gestão alta de 1,80% / ano.

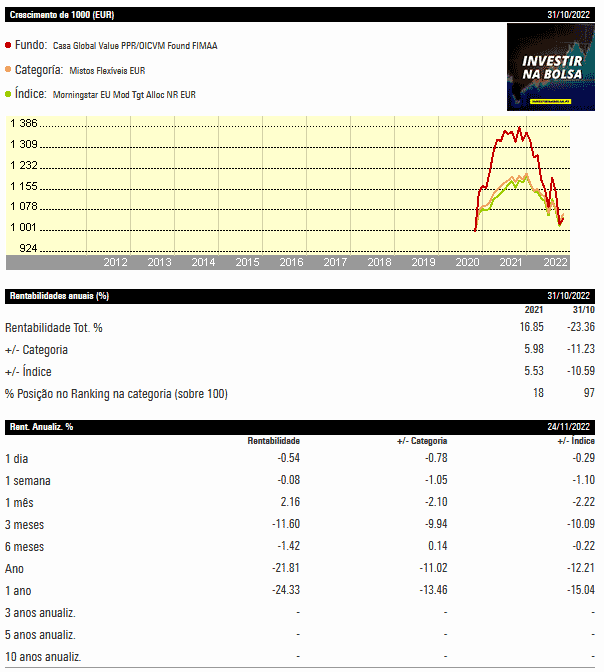

💶 Casa Global Value PPR Founders (PTCUUBHM0004)

Outro PPR que tem estado também em destaque sobretudo porque tem uma estratégia de investimento focada em ações, é o Casa Global Value PPR (PTCUUBHM0004) da sociedade gestora de fundos Casa de Investimentos (www.casadeinvestimentos.pt). Será que é um bom PPR para investir dinheiro? Estes são os dados da performance disponibilizados pelo site Morningstar.

Como o fundo Casa Global Value PPR Founders só existe desde o fim de 2020 torna-se difícil de obter uma visão de muito longo prazo, mas este ano o fundo PPR já acumula uma perda superior aos ganhos do ano passado.

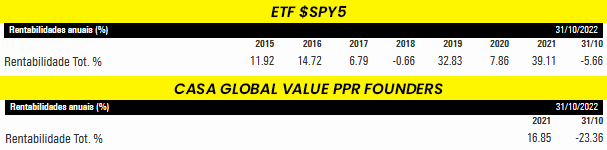

Esta é a comparação da performance do Casa Global Value PPR Founders vs. ETF $SPY5.

Apesar de ter poucos anos de existência, os dados da rentabilidade anual disponíveis mostram uma grande diferença não só em ganhos, mas também nas perdas, para não falar que a comissão de gestão de 1,53% / ano para a edição Founders ao longo dos anos irá eliminar parte dos ganhos se o PPR não for capaz de obter ganhos consideráveis.

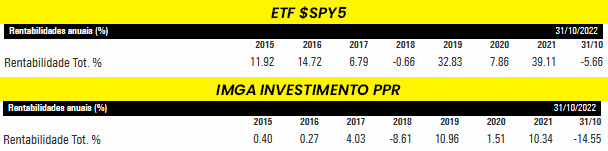

No geral, esta é a rentabilidade anual para todos os PPR analisados neste artigo em comparação com o ETF $SPY5. As diferenças são grandes e deves considerar se vale mesmo recorrer ao PPR como um investimento / poupança, porque os dados não mentem.

Uma coisa importante notar, é que à medida que passam os anos, os PPR tornam-se numa armadilha financeira, onde a comissão de gestão vai eliminando aos poucos o retorno acumulado e faz com que o retorno anualizado seja igual ou pior em comparação com o retorno atual dos certificados de aforro.

Alternativa aos PPR que investidores devem considerar

A esta altura já deves ter entendido que os PPR não compensam para a maior parte dos portugueses e que à medida que o dinheiro aplicado no PPR aumenta, vais pagar fortunas em comissões de gestão anuais. Embora não existam “jantares grátis“, existem alternativas melhores que deves considerar, sobretudo se queres ter uma reforma confortável no futuro.

Apesar do retorno passado não ser garantia de retorno no futuro, o S&P500 bateu qualquer um dos PPR mencionados anteriormente e com quase toda a certeza (o S&P500) bateu todos os PPR que podem ser subscritos.

Como alternativa aos PPR, os investidores estão a investir dinheiro a comprar ETFs que replicam a performance do índice S&P500. É uma estratégia simples e que ao longo do tempo tem mostrado, que tem funcionado.

Investir tem riscos.

Para investir em ETFs, tens que abrir conta numa corretora de Bolsa (se ainda não tens). Apesar de ser possível comprar ETFs através do Banco, cobram taxas muito altas e ainda uma comissão de custódia (trimestral). Por essa razão, deves optar por usar uma corretora que cobre o comissões baixas. A corretora XTB e a DEGIRO são duas das soluções mais populares.

Para a comparar a performance dos PPR em relação ao índice S&P500 escolhi como referência o ETF SPDR S&P 500 UCiTS ETF (LSE:SPY5), que está disponível tanto na XTB, como na DEGIRO.

Na corretora XTB basta procurar por SPY5 para aparecer logo o ETF. Como esta corretora tem muitos ETFs que replicam o índice S&P500 com diferentes estratégias, para ser mais fácil de identificar usam o símbolo e o país da Bolsa, neste caso SPY5.UK.

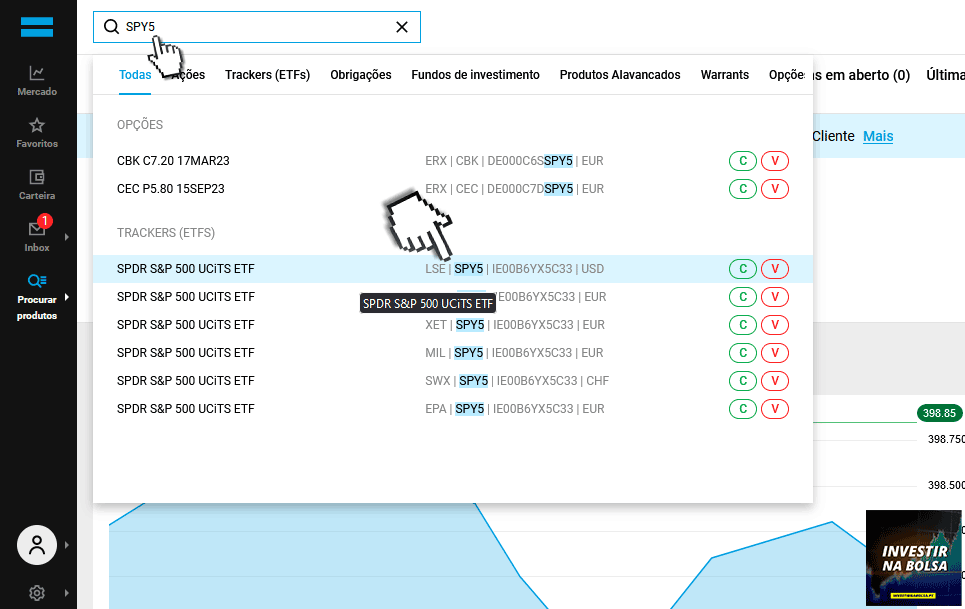

Na corretora DEGIRO ao procurar por SPY5 vão aparecer vários resultados, no entanto, apenas o ETF cotado na Bolsa LSE (London Stock Exchange) tem comissões grátis na compra e venda.

Assim como nos PPR, ao longo dos meses os investidores reforçam com 100 euros, 200 euros ou mais, ao investir em ETFs usam a mesma estratégia. Por exemplo, ao comprar o ETF $SPY5, compra 1 unidade todos os meses ou de 3 em 3 meses, quer o preço suba ou desça, porque estão a investir a longo prazo e sabem que as quedas fazem parte.

Em ambas as corretoras podes encontrar mais ETFs que replicam o índice S&P500, no entanto, este é um dos ETFs mais populares que está disponível para investidores europeus. Investidores também estão a diversificar ao investir em ETFs que seguem os índices MSCI World e FTSE World.

Conclusão

Investir a muito longo prazo (10 anos ou mais) num PPR é um desastre e como consequência, ao chegar à reforma o investidor vai receber um retorno inferior ao que teria se tivesse investido por si mesmo. Isto é, se tiver um retorno positivo. Não só a maior parte dos PPR não bate e não vai conseguir bater o retorno do S&P500, como ainda cobram uma comissão de gestão anual alta, em que ao longo do tempo deverá subir.

A única razão válida para investir nos PPR, é basicamente para obter a dedução máxima de 300-400 euros no IRS em conjunto com usar o dinheiro aplicado no PPR para pagar o crédito habitação ou para uma situação urgente, caso contrário é uma armadilha financeira.

Rumores indicam que o Ministério das Finanças vai baixar o imposto sobre mais-valias com ações e ETFs vai baixar dos atuais 28% para 22% e 11%, se o investidor detiver entre cinco a oito anos ou mais de oito anos, respetivamente, o que irá tornar ainda um melhor investimento investir em ETFs em comparação com PPR.

Bons investimentos!

Paulo

Novembro 29, 2022Muito bom artigo! Parabéns!

Adriano Lopes

Novembro 30, 2022Obrigado Paulo.

Bons investimentos!

Cumprimentos,

Adriano Lopes

Luis Miguel Neto

Novembro 29, 2022Boas.

Percebo o raciocínio em relação as comissões cobradas pela gestão dos PPR’s…. Mas como justificar e perceber os 28% cobrados face a vendas do ETF? Mesmo assim compensa num todo?

Adriano Lopes

Novembro 30, 2022Olá Luís,

Mesmo com 28% de imposto sobre os ganhos, ao obter maiores ganhos normalmente o valor depois de imposto será sempre maior do que o recebido por um PPR (depois de impostos).

Por agora ainda não está nada em papel, mas brevemente o Ministro das Finanças vai apresentar um pacote de medidas que vai taxar menos os ganhos com ações e ETFs, ao manter a longo prazo. Infelizmente ainda não a lei que estava em vigor há alguns anos atrás, em que ao manter as ações / ETFs durante mais de 1 ano, os ganhos pagavam 0% de imposto.

Na minha opinião, os PPR só compensam para receber a dedução até 400€ e depois usar para pagar o crédito habitação ou numa das outras situações excecionais. Com a lei aprovada em outubro 2022, muitos portugueses vão optar por retirar o dinheiro dos PPR e meter na Bolsa ou até optar por criar um novo PPR, só para ter nova dedução sem ter que usar “dinheiro novo”.

Bons investimentos!

Cumprimentos,

Adriano Lopes

Luis Miguel Neto

Dezembro 2, 2022Obrigado pela resposta e pelo artigo

Aguardemos pela publicação dessa nova lei

Cumprimentos

João Dias

Dezembro 14, 2022Parabéns pelo artigo!

Tenho uma dúvida, posso investir em ppr para benefícios fiscais e passado 5 anos levantar sem penalização, mesmo com a lei anterior a outubro de 2022?

Em caso afirmativo, mesmo assim, poderá não compensar tanto quanto investir em ETFs S&P500?

Adriano Lopes

Dezembro 16, 2022Olá João,

Com a lei anterior a outubro de 2022, é possível retirar ao fim de 5 anos sem ser penalizado ou se cumprir uma destas condições:

Mesmo assim pode não compensar, até porque a maior parte dos PPR cobra comissões anuais de mais de 1,5% e a tendência é aumentar ao longo do tempo, porque a sociedade gestora vai gastar ainda mais dinheiro. É um negócio lucrativo. Os PPR são bons para receber a dedução de até 400 euros no IRS e depois usar numa das exceções acima, caso contrário os ganhos evaporam-se. É melhor pagar 28% sobre 1000€ de ganho, do que 8% de 100€ de ganho.

Bons investimentos!

Cumprimentos,

Adriano Lopes

Mário Pereira

Março 3, 2024Na minha opinião os PPR são um falso bom produto financeiro. Apesar de ser possível abater o valor no IRS, a longo prazo não compensa, porque depois as comissões cobradas pela gestora do PPR, vão comer parte dos ganhos.

Investir no índice s&p500 consegue ser melhor.